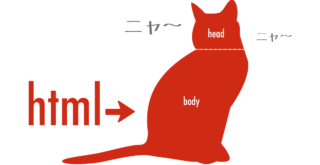

事業用の仕入れや備品購入をアマゾンなどのネットショップで行う人はとても多いと思います。そんなときにクレジットカード決済はとても便利。私自身も事業用/私用問わず、買い物はほとんどネット経由です。

また事業の一環としてネットショップを運営していたり、クライアント様のネットショップ運営サポートも行っており、BtoCに関しては8割以上の購入者様が決済方法としてクレジットカード決済を選択されていることが体感的に分かっています。

それほどネット通販にクレジットカードの使用が必須な時代ではありますが、バンバン買いまくっていると「これは個人的なもの? それとも事業用?」と、後になって分からなくなることも多々あり、決算時期になると慌てふためくことになります。クレジットカードの明細を確認しているとき、その中に例えばETCで支払った高速道路の料金があったとして、仕事で高速に乗ったのかどうか、毎回スマホのカレンダーで過去の予定を振り返りつつ確かめなければならなかったりします。

コンテンツ

おすすめ法人ゴールドカード4枚厳選紹介

そんなときに便利なのが、個人名義のものとは別に持つ、ビジネス用のクレジットカード。ただカードといってもかなりたくさんの種類があります。その中でも今回、年会費はかかりますが、利用額が多い方やビジネスで活躍する方におすすめできるゴールドカードを厳選して紹介していきます。旅行傷害保険の付帯やレストラン、ホテルなどの予約サービス、会計ソフトとの連携など、ここで紹介するカードはどれも社長の右腕になってくれるようなやり手ばかりなので、是非検討してみてください!

- アメリカン・エキスプレス・ビジネス・ゴールド

- JCBゴールド法人カード

- 三井住友ビジネスカード for Owners ゴールド

- SBS Executive Business Card ゴールド

アメリカン・エキスプレス・ビジネス・ゴールド

持ってるとなんとなくかっこいいアメックスゴールドのビジネス用カード。アメックスゴールドは昔と違って審査がそこまで厳しくなくなってきているため、ステータスとしての魅力は年々落ちている印象がありますが、それでもゴールドカードの中で最もステータス性が高いポジションにあることは間違いありません。日本国内では使えない店も多いという印象があったアメックスですが、現在はJCBと提携しているためほとんどの場所で使えるのでほとんど心配いりません。海外出張時は旅行傷害保険が自動付帯で最高1億円とかなり手厚く、国内の空港ラウンジでは同伴者も一緒に利用できたり、行き帰りのスーツケース無料宅配といった充実のサービスが魅力的。また年額6,000円かかる法人会員制クラブ「クラブオフ」のVIP会員に無料でなれます。

| 年会費 | 31,000円(初年度無料) |

|---|---|

| ETC年会費 | 500円 |

| 国際ブランド | American Express |

| ポイントプログラム | メンバーシップ・リワード 100円=1ポイント |

| 海外旅行傷害保険 | 最高1億円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 年500万円まで |

| 空港ラウンジ利用 | 国内28空港、ホノルル(ハワイ)、仁川(韓国) ※同伴者も1名無料 |

| 会計ソフトとの連携 | クラウド会計ソフトfreeeと利用明細の自動連携 |

| 公式サイト | アメリカン・エキスプレス・ビジネス・ゴールド |

※表記の年会費は全て税別

JCBゴールド法人カード

海外ではVISAやMasterCardは使えてもJCBは使えないというケースもあるため、海外出張が多いような方には向いてません。が、やはりJCBだけに国内でのサービスの充実度は素晴らしいの一言。無料で発行できるETCカードを何枚も作れたり、利用額に応じて年間で最大18万円もキャッシュバックがされたり(キャッシュバックの計算は複雑なので、詳しくはこちらをご参照ください)、ポイント優待サイト「Oki Doki」を上手く活用することで最大だと通常の20倍ものポイントを獲得できたりと、やり方次第でかなりお得に利用できます。キャッシュバック型とポイント型は、申し込み時にどちらか1つを選択する形になります。他にも接待相手の送迎などに便利なJCBタクシーチケットや、ゴルフ場の予約サービスなど、ステータスの高い経営者にとって魅力的な特典あり。

| 年会費 | 10,000円(初年度無料) |

|---|---|

| ETC年会費 | 無料 |

| 国際ブランド | JCB |

| ポイントプログラム | Oki Doki 1,000円=1ポイント(還元率:0.5~0.8%) |

| 海外旅行傷害保険 | 最高1億円(一部利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 年500万円まで |

| 空港ラウンジ利用 | 国内空港、ホノルル(ハワイ) |

| 会計ソフトとの連携 | 財務会計システムの「やよいの青色申告オンライン |

| 公式サイト | JCBゴールド法人カード |

※表記の年会費は全て税別

三井住友ビジネスカード for Owners ゴールド

審査のハードルが高い三井住友カードのプロパーカードで、しかもビジネス用のゴールドという点を考えると、ステータス性はかなり高いと言えるでしょう。またVISAから表彰されるほど三井住友カードはセキュリティ面に強く、例えばインターネットで不正利用されても60日以内に申告することで補償を受けることができます。また電話サポートの対応やつながりやすさには定評があります。様々なサービスとの連携によって各種優待を受けることができますが、別途料金がかかるなどあまり手厚い感じではありません。カードの名義は代表者個人になりますが、引き落としは法人名義の口座からも可能です。

| 年会費 | 10,000円 |

|---|---|

| ETC年会費 | 無料 ※年1回以上利用がない場合、翌年500円 |

| 国際ブランド | VISAまたはMasterCard |

| ポイントプログラム | ワールドプレゼント 1,000円=1ポイント(還元率:0.5%) |

| 海外旅行傷害保険 | 最高5,000万円(一部利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 年300万円まで |

| 空港ラウンジ利用 | 国内空港 |

| 会計ソフトとの連携 | 財務会計システムの「勘定奉行」と利用明細の自動連携 |

| 公式サイト | 三井住友ビジネスカード for Owners ゴールド |

※表記の年会費は全て税別

SBS Executive Business Card ゴールド

最後に紹介するのがこちら。前述の三井住友ビジネスカード for Ownersに「スマートビリングサービス」の特典が付いたカード、それがこのSBS Executive Business Card ゴールドです。海外出張時に役立つサービスが充実しており、例えば世界30以上の通信会社と連携している「グローバルWiFi」が受け渡し手数料無料、しかも利用料金20%OFFで使用可能。旅行割引サービスもあり、海外だと5%、国内だと8%の割引があります。海外の旅行傷害保険は最高5,000万円の自動付帯なので、カードを持ってるだけで補償の対象になります。採用サイト制作からIndeedへの求人情報の自動掲載、スカウトメール、その他応募者管理も無料。カードのデザインもエッジが効いていてかっこよく、持ってるだけでテンションが上がりそうな1枚です。

| 年会費 | 35,000円(初年度無料) |

|---|---|

| ETC年会費 | 500円(初年度無料) |

| 国際ブランド | VISA |

| ポイントプログラム | ワールドプレゼント 1,000円=1ポイント(還元率:0.5%) |

| 海外旅行傷害保険 | 最高5,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 年300万円まで |

| 空港ラウンジ利用 | 国内空港 |

| その他 | 士業系マッチングサービス「SHARES」利用でキャッシュバックあり |

| 公式サイト | SBS Executive Business Card ゴールド |

※表記の年会費は全て税別

一昔前と違い、今はあまりゴールドカード自体のステータス性が高いという風潮はありませんが、事業用に使う場合は利用額もそれなりに高額になるケースも考えられるので、出張時の保険や利用額に応じて得られるポイントを上手く活用すれば年会費以上の恩恵を受けられます。そういった意味では、毎月の利用額が100万円を超えるような方だったり、海外出張が多い方であれば、逆に持ってないとかなりもったいないです。ただカードの種類に限らずリボ払いは利息がとても高いので、くれぐれもご利用は計画的に!